Nội dung trong bài

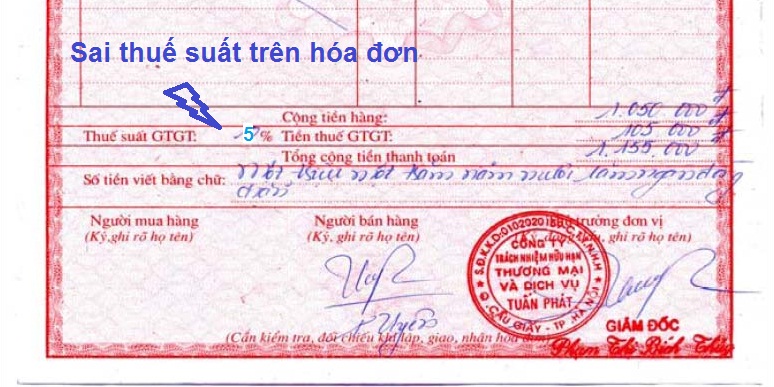

Khi lập hóa đơn GTGT rất có thể xảy ra trường hợp bên bán viết sai thuế suất thuế GTGT. Vậy cách Xử lý trường hợp hóa đơn viết sai thuế suất GTGT là gì? Kế toán Centax xin mời bạn đọc có thể theo dõi trong bài viết sau:

1. Xử lý trường hợp viết sai thuế suất GTGT

Căn cứ vào Điều 20 Thông tư 39/2014/TT-BTC có quy định về trường hợp hóa đơn lập sai như sau:

“1. Trường hợp lập hóa đơn chưa giao cho người mua, nếu phát hiện hóa đơn lập sai, người bán gạch chéo các liên và lưu giữ số hóa đơn lập sai.

2. Trường hợp hóa đơn đã lập và giao cho người mua nhưng chưa giao hàng hóa, cung ứng dịch vụ hoặc hóa đơn đã lập và giao cho người mua, người người bán và người mua chưa kê khai thuế nếu phát hiện sai phải hủy bỏ, người bán và người mua lập biên bản thu hồi các liên của số hóa đơn đã lập sai. Biên bản thu hồi hóa đơn phải thể hiện được lý do thu hồi hóa đơn. Người bán gạch chéo các liên, lưu giữ số hóa đơn lập sai và lập lại hóa đơn mới theo quy định.

3. Trường hợp hóa đơn đã lập và giao cho người mua, đã giao hàng hóa, cung ứng dịch vụ, người bán và người mua đã kê khai thuế, sau đó phát hiện sai sót thì người bán và người mua phải lập biên bản hoặc có thỏa thuận bằng văn bản ghi rõ sai sót, đồng thời người bán lập hóa đơn điều chỉnh sai sót. Hóa đơn ghi rõ điều chỉnh (tăng, giám) số lượng hàng hóa, giá bán, thuế suất thuế giá trị gia tăng…, tiền thuế giá trị gia tăng cho hóa đơn số…, ký hiệu… Căn cứ vào hóa đơn điều chỉnh, người bán và người mua kê khai điều chỉnh doanh số mua, bán, thuế đầu ra, đầu vào. Hóa đơn điều chỉnh không được ghi số âm (-).”

Dựa vào quy định trên thì khi viết sai thuế suất, có những cách xử lý như sau:

– Nếu chưa giao cho khách hàng: Lưu đủ 3 liên tại quyển hóa đơn, gạch chéo các liên và ghi xóa bỏ

– Nếu đã giao cho khách nhưng chưa kê khai thuế : Hai bên lập biên bản thu hồi hóa đơn viết sai và xuất hóa đơn thay thế

– Nếu hai bên đã kê khai thuế:

- Lập biên bản thu hồi để xuất hóa đơn khác thay thế.

- Xuất hóa đơn điều chỉnh sai sót, hai bên căn cứ vào hóa đơn điều chỉnh để kê khai điều chỉnh doanh số và thuế GTGT

2. Cơ sở kinh doanh tự điều chỉnh thuế suất viết sai

Trường hợp hoá đơn ghi sai mức thuế suất thuế giá trị gia tăng mà các cơ sở kinh doanh tự điều chỉnh ( không điều chỉnh hóa đơn), như sau:

2.1. Đối với đơn vị bán hàng hoá, dịch vụ

Theo Thông tư 219/2013/TT-BTC, tại Điều 12, Khoản 5 điểm a, quy định về việc xử lý đối với trường hợp ghi sai thuế suất mà không xử lý kịp thời như sau:

“Nếu thuế suất thuế GTGT ghi trên hoá đơn cao hơn thuế suất đã được quy định tại các văn bản quy phạm pháp luật về thuế GTGT thì phải kê khai, nộp thuế GTGT theo thuế suất đã ghi trên hoá đơn; Nếu thuế suất thuế GTGT ghi trên hoá đơn thấp hơn thuế suất đã được quy định tại các văn bản quy phạm pháp luật về thuế GTGT thì phải kê khai, nộp thuế GTGT theo thuế suất thuế GTGT quy định tại các văn bản quy phạm pháp luật về thuế GTGT.”

Như vậy:

- Thuế suất ghi trên hóa đơn cao hơn thuế suất quy định: Phải kê khai, nộp thuế GTGT theo thuế suất ghi trên hóa đơn.

- Thuế suất ghi trên hóa đơn thấp hơn thuế suất quy định: Phải kê khai, nộp thuế GTGT theo thuế suất quy định tại các văn bản pháp luật.

2.2. Đối với đơn vị mua hàng hóa, dịch vụ

Căn cứ Điểm b, Khoản 5, Điều 12 Thông tư 219/2013/TT-BTC có quy định về khấu trừ thuế đầu vào như sau:

“Đối với cơ sở kinh doanh mua hàng hoá, dịch vụ: Nếu thuế suất thuế GTGT ghi trên hoá đơn mua vào cao hơn thuế suất đã được quy định tại các văn bản quy phạm pháp luật về thuế GTGT thì khấu trừ thuế đầu vào theo thuế suất quy định tại các văn bản quy phạm pháp luật về thuế GTGT. Trường hợp xác định được bên bán đã kê khai, nộp thuế theo đúng thuế suất ghi trên hoá đơn thì được khấu trừ thuế đầu vào theo thuế suất ghi trên hoá đơn nhưng phải có xác nhận của cơ quan thuế trực tiếp quản lý người bán; Nếu thuế suất thuế GTGT ghi trên hoá đơn thấp hơn thuế suất quy định tại các văn bản quy phạm pháp luật về thuế GTGT thì khấu trừ thuế đầu vào theo thuế suất ghi trên hoá đơn.

Trường hợp cơ sở kinh doanh khi nhập khẩu hàng hóa đã khai, nộp thuế GTGT ở khâu nhập khẩu, khi bán cho người tiêu dùng đã lập hóa đơn ghi thuế suất thuế GTGT trên hoá đơn GTGT bán ra đúng bằng với mức thuế suất thuế GTGT đã khai, nộp thuế ở khâu nhập khẩu nhưng mức thuế suất thuế GTGT đã khai (ở khâu nhập khẩu và khâu bán ra nội địa) thấp hơn thuế suất đã được quy định tại các văn bản quy phạm pháp luật về thuế GTGT và cơ sở kinh doanh không thể thu thêm được tiền của khách hàng thì số tiền đã thu của khách hàng theo hóa đơn GTGT được xác định là giá đã có thuế GTGT theo thuế suất đã được quy định tại các văn bản quy phạm pháp luật về thuế GTGT để làm cơ sở xác định đúng số thuế GTGT phải nộp và xác định doanh thu tính thuế TNDN.”

Như vậy:

– Thuế suất ghi trên hóa đơn mua vào cao hơn thuế suất quy định:

- Khấu trừ thuế đầu vào theo thuế suất quy định tại các văn bản pháp luật.

- Nếu có xác nhận của Cơ quan thuế nơi người bán là đã kê khai nộp thuế theo thuế suất đã ghi trên hóa đơn, thì được kê khai khấu trừ theo thuế suất ghi trên hóa đơn

– Thuế suất ghi trên hóa đơn mua vào thấp hơn thuế suất quy định:

- Khấu trừ thuế đầu vào theo thuế suất ghi trên hóa đơn.

- Trường hợp nhập khẩu hàng hóa, nếu không thu thêm được tiền của khách hàng, thì giá bán sẽ được tính là giá đã có thuế để tính theo thuế suất quy định

Để hiểu rõ hơn về cách hạch toán trong trường hợp đơn vị kinh doanh tự điều chỉnh mời các bạn tham khảo thêm ở bài viết dưới đây:

Cách hạch toán đối với trường hợp viết sai thuế suất GTGT

Xử lý hóa đơn viết sai tên, địa chỉ

Cách xử lý hóa đơn khi viết sai mã số thuế của người mua